- Il mercato azionario continua a crescere, con azioni in aumento per otto giorni consecutivi e cinque settimane consecutive (questa potrebbe essere la sesta). L'S&P 500 è ora sopravvalutato del 30%.

- L'inflazione del mercato e i rendimenti attesi a cinque anni aggiustati per il rischio sono ora negativi, rappresentando teoricamente un rischio senza rendimento.

- Fortunatamente, le occasioni blue-chip sono sempre disponibili se sai dove cercare.

- MED, BTI e BABA sono tutte blue-chip con valutazioni estremamente interessanti che gli analisti pensano che potrebbero salire del 50% o più nei prossimi 12 mesi.

- Queste previsioni di consenso sono giustificate da fondamentali molto solidi, inclusi margini di sicurezza altissimi e tassi di iper-crescita del 20%, il che significa che BTI, MED e BABA potrebbero potenzialmente triplicare nei prossimi cinque anni. Questo è 10 volte il potenziale di ritorno del consenso del mercato e mostra come, anche in un mercato in crisi, gli affari blue chip sono sempre in vendita.

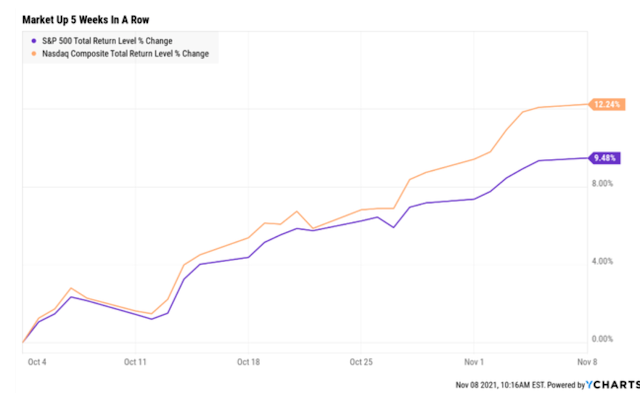

Pensi che il mercato possa solo salire? È comprensibile vista l'incredibile corsa di Wall Street.

Considera questo. Dal momento che le azioni inferiori del 4 ottobre (un pullback del 5,2%) sono del 12%, la tecnologia è aumentata di quasi il 10% e

- cinque settimane consecutive di guadagni

- 4 settimane consecutive di almeno 1+% di guadagni

- scorte fino a 18 degli ultimi 20 giorni a partire dall'8 novembre

- 65 massimi record quest'anno (e in aumento)

(Fonte: CNN)

5 settimane fa l'indice di paura e avidità della CNN (composto da sette indicatori tecnici) era 25, paura estrema. Ora sono 86, estrema avidità.

Gli spiriti animali del mercato sono un gruppo volubile.

Potenziale di rendimento totale di consenso S&P 500

| Anno | Potenziale di rialzo entro la fine di quell'anno | Potenziale di ritorno del CAGR di consenso entro la fine di quell'anno | Rendimento ponderato per la probabilità (annualizzato) | Inflazione e rendimenti attesi aggiustati per il rischio |

| 2021 | -25,43% | -84,73% | -63,55% | -66,41% |

| 2022 | -17,90% | -15,69% | -11,77% | -14,63% |

| 2023 | -9,24% | -4,40% | -3,30% | -6,16% |

| 2024 | -0,17% | -0,05% | -0,04% | -2,90% |

| 2025 | 9,67% | 2,25% | 1,69% | -1,17% |

| 2026 | 20,35% | 3,66% | 2,53% | -0,33% |

| Consenso bottom-up S&P forward di 12 mesi | 5137.51 | Previsione PE in avanti (12 mesi da oggi) | Previsione di sopravvalutazione futura (12 mesi da oggi) | |

| Potenziale di ritorno del mercato del consenso a 12 mesi | 9,4% | 21.80 | 29,7% |

(Fonte: strumento di valutazione e rendimento totale di Dividend Kings S&P 500)

Secondo JPMorgan, il mercato è storicamente sopravvalutato del 30% e offre inflazione e rendimenti corretti per il rischio di -0,3% CAGR nei prossimi cinque anni. Ciò rappresenta un rischio potenzialmente privo di rendimento.

Ma le valutazioni significano molto poco nel breve termine, motivo per cui gli analisti prevedono che il mercato aumenterà del 9,4% nei prossimi 12 mesi.

| Intervallo di tempo (anni) | Rendimenti totali spiegati da principi fondamentali/valutazioni |

| 1 giorno | 0,02% |

| 1 mese | 0,4% |

| 3 mesi | 1,25% |

| 6 mesi | 2,5% |

| 1 | 5% |

| 2 | 16% |

| 3 | 25% |

| 4 | 33% |

| 5 | 41% |

| 6 | 49% |

| 7 | 57% |

| 8 | 66% |

| 9 | 74% |

| 10 | 82% |

| 11+ | dal 90% al 91% |

(Fonti: DK S&P 500 Valuation And Total Return Potential Tool, JPMorgan, Bank of America, Princeton, RIA)

- in 12 mesi la fortuna è 20 volte più potente dei fondamentali

- oltre 11 anni i fondamenti sono 11 volte più potenti della fortuna

Quindi questo mi ha fatto pensare che se gli analisti pensano che la società media di S&P aumenterà del 9% nei prossimi 12 mesi, quali sono le società su cui sono più ottimisti?

E, cosa ancora più importante, dal punto di vista della sicurezza e della qualità in primo luogo, e sempre di una valutazione prudente e di una sana gestione del rischio, quali accordi blue chip potrebbero effettivamente offrire le previsioni di consenso a 12 mesi potenzialmente euforiche di Wall Street?

Bene, Dividend Kings ora ha la capacità di dire con precisione su quali società Wall Street è più rialzista, e giustamente.

Le 3 Blue Chips di Wall Street sono più rialziste (e giustamente)

Una buona lista di controllo può renderti ricco. E abbiamo uno dei migliori sulla terra.

La DK 500 Master List include le aziende di più alta qualità al mondo, tra cui:

Tutti i campioni del dividendo

Tutti gli aristocratici dei dividendi

Tutti i re dei dividendi

Tutti gli aristocratici globali (come BTI, ENB e NVS)

Tutti i 13/13 Ultra Swans (il più vicino alla qualità perfetta che esiste a Wall Street)

- 41 dei migliori titoli in crescita al mondo (in arrivo a 50)

La scorsa settimana abbiamo aggiunto i potenziali di rendimento totale di consenso di 12 mesi da FactSet a tutte le nostre liste di controllo nel terminale di ricerca DK. Proprio come tutte le nostre metriche fondamentali, puoi ordinarle in base a esse per trovare rapidamente e facilmente le migliori blue chip per qualunque siano i tuoi obiettivi.

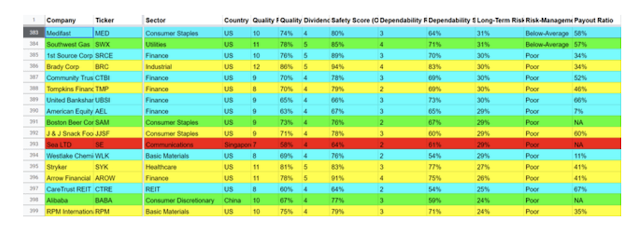

Elenco principale DK ordinato per consenso Potenziale di rendimento totale di 12 mesi

(Fonte: terminale di ricerca DK)

- verde = potenziale buon acquisto o migliore

- blu = potenziale acquisto ragionevole o migliore

- giallo = tenere

- rosso = potenziale trim/vendere

È importante non prendere MAI il consenso dell'analista come Vangelo.

- uno studio condotto in 17 paesi ha rilevato che la previsione media di consenso degli analisti a 3 mesi è diminuita del 30%

Ad esempio, Taiwan Semiconductors ( TSM ) è storicamente sopravvalutata del 77%, eppure gli analisti pensano che aumenterà del 33% nel prossimo anno.

Questo titolo aumenterà del 33% nel prossimo anno?

(Fonte: FAST Graphs, FactSet Research Terminal)

TSM sta crescendo come un'erbaccia, ma anche durante i periodi di iper-crescita questo produttore di chip blue-chip tende a scambiare a guadagni 16,5X. Oggi è scambiato a 2 volte quel multiplo del valore equo determinato dal mercato.

Queste sono solo supposizioni istruite dagli analisti e la maggior parte di esse si basa sullo slancio e non su valori equi storici determinati dal mercato.

Questo è il motivo per cui chiunque voglia accorciare di 12 mesi le previsioni di rendimento totale dovrebbe fare un riferimento incrociato con

- codici colore di valutazione (per evitare di pagare più del dovuto)

- punteggi di qualità (per evitare aziende di bassa qualità che sono inadeguate per il tuo profilo di rischio personale)

Quindi, ecco le tre società di qualità blue-chip su cui Wall Street è più rialzista, e per una buona ragione.

Non solo queste aziende di qualità blue-chip, ma rappresentano la giusta combinazione di rendimento, crescita e valore per triplicare potenzialmente nei prossimi cinque anni e battere il mercato sopravvalutato di 10 volte.

Medifast ( MED ): una delle migliori blue-chip di iper-crescita di cui non hai mai sentito parlare

Ulteriori letture

Medifast Inc è un'azienda con sede negli Stati Uniti che produce, distribuisce e vende prodotti riguardanti la perdita di peso, la gestione del peso e una vita sana. L'azienda genera le sue entrate dalle transazioni del punto vendita eseguite su una piattaforma di e-commerce per la perdita di peso, la gestione del peso e altri prodotti sanitari e nutrizionali di consumo.

- Morningstar

Ora devo sottolineare che MED è un blue-chip speculativo per diversi motivi.

- Solo tre analisti lo coprono (ma tutti e tre dicono "acquisto molto forte").

MED è nel quinto percentile per la gestione del rischio a lungo termine

(Fonte: terminale di ricerca DK)

Abbiamo anche il fatto che vendono prodotti con un'utilità alquanto discutibile. Questo è probabilmente il motivo per cui il loro consenso sulla gestione del rischio è nel 31° percentile nel loro settore e peggiore del 95% di tutte le società della Master List.

Detto questo, fintanto che mantieni il ridimensionamento della tua posizione al 2,5% o meno (la raccomandazione sul limite di rischio per le società speculative) c'è molto da apprezzare su Medifast.

Fondamenti

Punteggio Dividend Safety: 80% - 4/5- molto sicuro (1% rischio di taglio del dividendo di recessione storica media, 2.1% rischio di taglio di recessione a livello di pandemia)

- Punteggio di affidabilità: 64% - 3/5 - affidabilità media

- Punteggio di qualità: 74% - 10/13 blue chip speculativo

- Consenso sulla gestione del rischio a lungo termine: 31° percentile del settore - inferiore alla media

- S&P Credit Rating: NA (effettivamente A-, 2,5% rischio di fallimento a 30 anni)

- Valore equo medio 2021: $226,70

- Valore equo medio 2022: $ 250,31

- Valore equo a termine a 12 mesi: $ 246,68

- Prezzo attuale: $226,15

- Sconto sul valore equo/margine di sicurezza: 8,32%

- Valutazione DK: potenziale acquisto speculativo ragionevole

- Potenziale buon prezzo di acquisto (margine di sicurezza 25%): $ 185,01

Medifast non è eccezionalmente sottovalutato e i suoi fondamentali non giustificano un rendimento totale del 62% nel prossimo anno (che richiederebbe una bolla).

Ma l'azienda sta crescendo molto più velocemente e quindi crea il potenziale per un reddito a lungo termine molto interessante e rendimenti totali.

| Strategia di investimento | Prodotto | Crescita del consenso LT | Potenziale di rendimento totale di consenso LT | Rendimento atteso corretto per il rischio a lungo termine | Inflazione a lungo termine e rendimenti attesi aggiustati per il rischio |

| Medifast | 2,5% | 20,0% | 22,5% | 15,8% | 13,5% |

| Ad alto rendimento | 2,8% | 11,2% | 14,0% | 9,8% | 7,6% |

| Valore | 2,1% | 11,9% | 14,0% | 9,8% | 7,6% |

| Alto rendimento + crescita | 1,7% | 11,0% | 12,7% | 8,9% | 6,6% |

| Midstream sicuro | 6,1% | 6,2% | 12,3% | 8,6% | 6,4% |

| Tecnologia cinese | 0,3% | 12,0% | 12,3% | 8,6% | 6,4% |

| Sicuro Midstream + Crescita | 3,3% | 8,5% | 11,8% | 8,3% | 6,0% |

| Nasdaq (Crescita) | 0,7% | 10,9% | 11,6% | 8,1% | 5,9% |

| Aristocratici del dividendo | 2,3% | 8,9% | 11,2% | 7,9% | 5,6% |

| REIT + Crescita | 1,8% | 8,9% | 10,6% | 7,4% | 5,2% |

| S&P 500 | 1,4% | 8,5% | 9,9% | 7,0% | 4,7% |

| REIT | 3,0% | 6,9% | 9,9% | 6,9% | 4,7% |

| Portafoglio pensionistico 60/40 | 1,9% | 5,1% | 7,0% | 4,9% | 2,7% |

| Tesoro USA a 10 anni | 1,52% | 0,0% | 1,5% | 1,5% | -0,7% |

(Fonte: Morningstar, FactSet Research, Ycharts)

MED è cresciuto di quasi il 30% CAGR negli ultimi 20 anni e gli analisti pensano che possa continuare a crescere al 20% CAGR per il prossimo futuro. Ciò significa il potenziale per quasi 3 volte l'inflazione del Nasdaq e i rendimenti attesi aggiustati per il rischio.

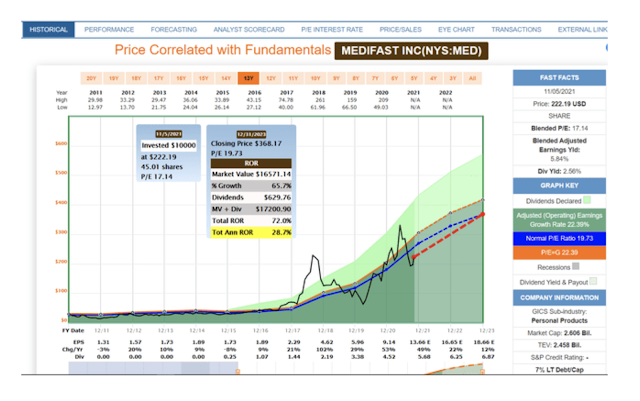

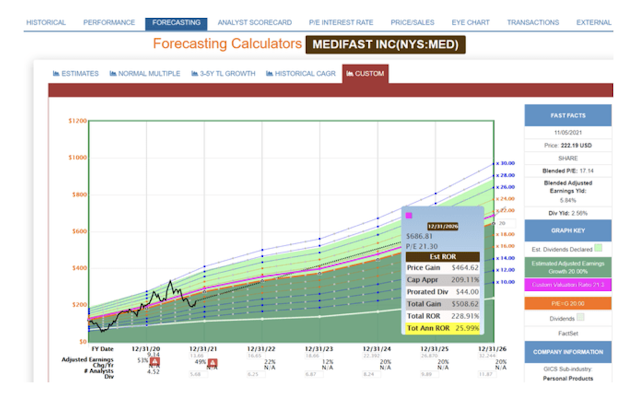

Potenziale di ritorno del consenso MED 2023

(Fonte: FAST Graphs, FactSet Research)

MED non è necessariamente a buon mercato, ma la sua rapida crescita significa che le previsioni del 62% degli analisti per i prossimi 12 mesi sono giustificate dai fondamentali.

Potenziale di ritorno del consenso MED 2026

(Fonte: FAST Graphs, FactSet Research)

Se MED mantiene la sua crescita prevista, potrebbe potenzialmente più che triplicare nei prossimi cinque anni e fornire circa 11 volte il potenziale di ritorno del consenso dell'S&P 500.

Punteggio decisione investimento MED

| Ticker | med | Valutazione di qualità DK | 10 | 74% | Grado d'investimento | UN |

| Settore | Beni di consumo di base | Sicurezza | 4 | 80% | Punteggio di investimento | 97% |

| Industria | Prodotti personali | affidabilità | 3 | 64% | Rendimento del dividendo a 5 anni | 20,41% |

| Sottosettore | Prodotti personali | Modello di business | 3 | Rendimento atteso rettificato per il rischio di 5+ anni di oggi | 19,01% | |

| Blue Chip, Iper-Crescita | ||||||

| Obiettivo | punteggi | Scala | Interpretazione | |||

| Valutazione | 3 | Acquisto ragionevole | Lo sconto del 9,93% di med sul valore equo gli conferisce un punteggio di 3 su 4 per la tempestività della valutazione | |||

| Conservazione del capitale | 7 | Eccellente | il rating di credito di med di A- implica una probabilità del 2,5% di rischio di fallimento e gli conferisce un punteggio di 7 su 7 per la conservazione del capitale | |||

| Ritorno del capitale | 10 | Eccezionale | il 20,41% di med contro il potenziale di rendimento a 5 anni dell'8,40% di S&P tramite dividendi gli fa guadagnare un punteggio di ritorno del capitale di 10 su 10 | |||

| Ritorno sul capitale | 10 | Eccezionale | il 19,01% di med contro il rendimento atteso aggiustato per il rischio (RAER) del 2,55% di S&P gli fa guadagnare un punteggio di ritorno sul capitale di 10 su 10 | |||

| Punteggio totale | 30 | Punteggio massimo di 31 | Punteggio di S&P | |||

| Punteggio di investimento | 97% | Eccellente | 73/100 = C (media di mercato) | |||

| Grado di lettera di investimento | UN | |||||

(Fonte: Strumento di decisione sugli investimenti automatizzato DK)

Per chiunque si senta a proprio agio nel possedere una società speculativa, MED è una delle blue chip di iper-crescita più ragionevoli e prudenti che puoi acquistare nel mercato sopravvalutato di oggi.

British American Tobacco ( BTI ): il momento migliore in 20 anni per acquistare questo aristocratico globale con rendimento dell'8,7%

Ulteriori letture

Fondamenti

Punteggio Dividend Safety: 82% - 5/5- molto sicuro (rischio di taglio del dividendo di recessione storica media dello 0,5%, rischio di taglio di recessione a livello di pandemia 2,0%)

Punteggio di affidabilità: 86% - 5/5 - affidabilità eccezionale

Punteggio di qualità: 82% - 13/13 Ultra SWAN (Sleep Well At Night) - aristocratico dei dividendi - speculativo (ribaltamento delle azioni)

Consenso sulla gestione del rischio a lungo termine: 82° percentile del settore - molto buono

- S&P Credit Rating: BBB+ stabile, 5% rischio di fallimento a 30 anni

- Valore equo medio 2021: $ 69,28

- Valore equo medio 2022: $ 69,28

- Valore equo a termine a 12 mesi: $ 69,28

- Prezzo attuale: $ 34,48

- Sconto sul valore equo/margine di sicurezza: 50,23%

- Valutazione DK: potenziale acquisto ultra-value

- Potenziale buon prezzo di acquisto (5% di margine di sicurezza): $ 65,81

| Strategia di investimento | Prodotto | Crescita del consenso LT | Potenziale di rendimento totale di consenso LT | Rendimento atteso corretto per il rischio a lungo termine | Inflazione a lungo termine e rendimenti attesi aggiustati per il rischio |

| Tabacco britannico americano | 8,7% | 4,2% | 12,9% | 9,0% | 6,8% |

| Midstream sicuro | 6,1% | 6,2% | 12,3% | 8,6% | 6,4% |

| Sicuro Midstream + Crescita | 3,3% | 8,5% | 11,8% | 8,3% | 6,0% |

| REIT | 3,0% | 6,9% | 9,9% | 6,9% | 4,7% |

| Ad alto rendimento | 2,8% | 11,2% | 14,0% | 9,8% | 7,6% |

| Aristocratici del dividendo | 2,3% | 8,9% | 11,2% | 7,9% | 5,6% |

| Valore | 2,1% | 11,9% | 14,0% | 9,8% | 7,6% |

| Portafoglio pensionistico 60/40 | 1,9% | 5,1% | 7,0% | 4,9% | 2,7% |

| REIT + Crescita | 1,8% | 8,9% | 10,6% | 7,4% | 5,2% |

| Alto rendimento + crescita | 1,7% | 11,0% | 12,7% | 8,9% | 6,6% |

| Tesoro USA a 10 anni | 1,52% | 0,0% | 1,5% | 1,5% | -0,7% |

| S&P 500 | 1,4% | 8,5% | 9,9% | 7,0% | 4,7% |

| Nasdaq (Crescita) | 0,7% | 10,9% | 11,6% | 8,1% | 5,9% |

| Tecnologia cinese | 0,3% | 12,0% | 12,3% | 8,6% | 6,4% |

(Fonte: Morningstar, FactSet Research, Ycharts)

BTI è ora scambiato a guadagni di consenso 7,2X 2022, la valutazione più bassa in circa 25 anni.

Offre un rendimento molto sicuro dell'8,7% e rendimenti attesi per l'inflazione e aggiustati per il rischio superiori non solo agli aristocratici e all'S&P 500, ma anche al Nasdaq.

(Fonte: presentazione agli investitori)

E la guida del management è di circa il 7%-9% di crescita dell'EPS nel tempo, significativamente al di sopra di quella degli analisti. In che modo l'ITV potrebbe fornire una crescita del 4% più rapida di quanto previsto dagli analisti? Bene, entro la fine del 2021 la direzione afferma che avrà raggiunto il suo rapporto di leva finanziaria target e quindi riacquisti fino al 9% all'anno potrebbero iniziare in pochi mesi.

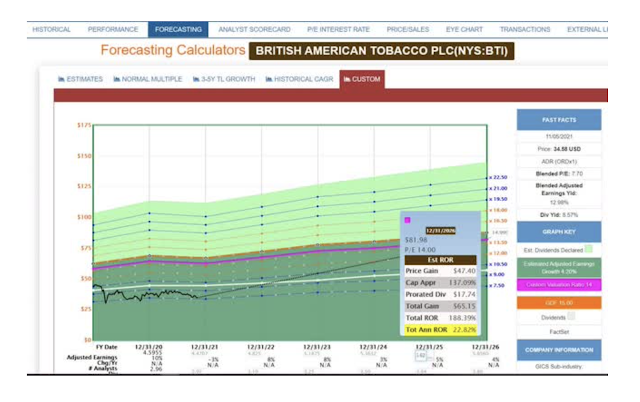

Potenziale di ritorno del consenso ITV 2023

(Fonte: FAST Graphs, FactSet Research)

L'ITV è un passo così grasso contro le bolle che anche una crescita modesta nei prossimi anni potrebbe offrire ritorni simili a Buffett da questo affare blue-chip nascosto in bella vista.

Potenziale di ritorno del consenso ITV 2026

(Fonte: FAST Graphs, FactSet Research)

Anche se BTI non raggiunge la crescita prevista dell'8% del management, potrebbe comunque triplicare nei prossimi cinque anni. Questo è il potere dell'investimento aristocratico dei dividendi anti-bolla e Ultra Value.

Punteggio decisione investimento BTI

| Ticker | bti | Valutazione di qualità DK | 13 | 83% | Grado d'investimento | UN |

| Settore | Beni di consumo di base | Sicurezza | 5 | 82% | Punteggio di investimento | 97% |

| Industria | Tabacco | affidabilità | 5 | 86% | Rendimento del dividendo a 5 anni | 52,31% |

| Sottosettore | Tabacco | Modello di business | 3 | Rendimento atteso rettificato per il rischio di 5+ anni di oggi | 16,26% | |

| Ultra SWAN, Phoenix, Top Buy, ESG forte | ||||||

| Obiettivo | punteggi | Scala | Interpretazione | |||

| Valutazione | 4 | Acquisto ultra-valore | Lo sconto del 50,23% di bti sul valore equo gli conferisce un punteggio di 4 su 4 per la tempestività della valutazione | |||

| Conservazione del capitale | 6 | Sopra la media | Il rating creditizio di bti di BBB+ implica una probabilità del 5% di rischio di fallimento e gli conferisce un punteggio di 6 su 7 per la conservazione del capitale | |||

| Ritorno del capitale | 10 | Eccezionale | Il 52,31% di bti contro il potenziale di rendimento a 5 anni dell'8,40% di S&P tramite dividendi gli fa guadagnare un punteggio di ritorno del capitale di 10 su 10 | |||

| Ritorno sul capitale | 10 | Eccezionale | Il 16,26% di bti contro il 2,55% di rendimento atteso aggiustato per il rischio (RAER) di S&P a 5 anni gli fa guadagnare un punteggio di ritorno sul capitale di 10 su 10 | |||

| Punteggio totale | 30 | Punteggio massimo di 31 | Punteggio di S&P | |||

| Punteggio di investimento | 97% | Eccellente | 73/100 = C (media di mercato) | |||

| Grado di lettera di investimento | UN | |||||

(Fonte: Strumento di decisione sugli investimenti automatizzato DK)

Per chiunque si senta a proprio agio con il profilo di rischio di BTI, è letteralmente il momento migliore in due decenni per acquistare questo aristocratico globale con rendimento dell'8,7%.

Alibaba ( BABA ): Il re della tecnologia cinese è giù ma lontano dall'essere fuori

Ulteriori letture

Non fraintendetemi, non sto dicendo che BABA non sia stata ferita dall'implacabile repressione normativa del governo cinese.

- prima della repressione, il consenso sulla crescita a lungo termine di BABA (da 61 analisti) era del 25,0% CAGR

- ora è del 13,8% CAGR

Allora perché gli analisti pensano che BABA potrebbe salire di oltre il 50% solo nel prossimo anno? In poche parole, le migliori valutazioni della storia.

(Fonte: terminale di ricerca FactSet)

EV/EBITDA è la capitalizzazione di mercato + indebitamento netto/flusso di cassa. È la metrica di valutazione preferita dal private equity (e da Joel Greenblatt).

Dalla sua IPO al NYSE, l'EV/EBITDA mediano di BABA è stato di 25,5. BABA è ora scambiato a 11,2 volte il consenso EV/EBITDA del prossimo anno.

E grazie al suo predominio in quasi ogni parte della tecnologia cinese, BABA ha le risorse per sopravvivere a questa repressione proprio come ha fatto nel 2012, 2015 e 2018.

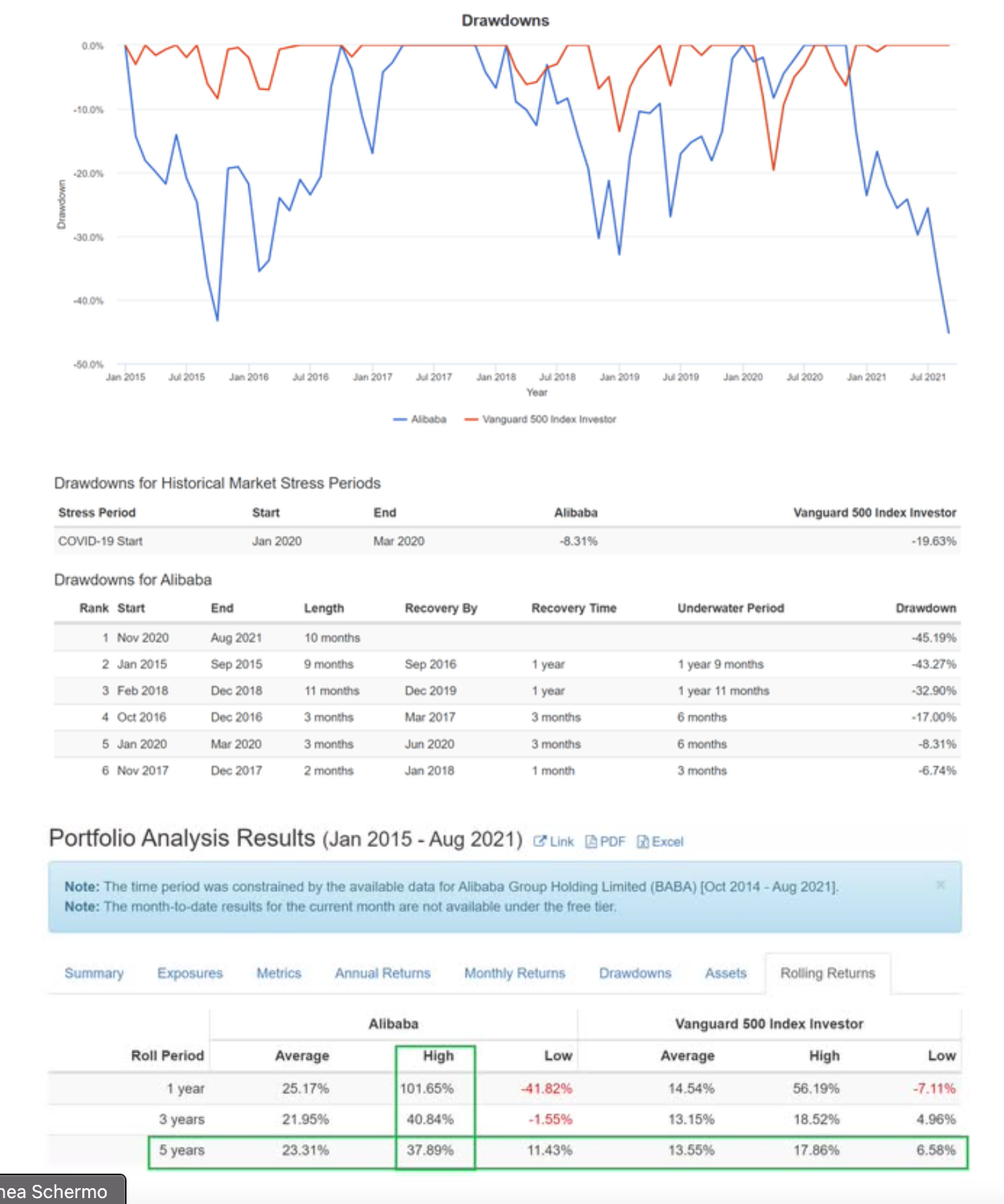

BABA Peak Declines dal 2015 (Creckdowns nel 2015 e 2018)

(Fonte: visualizzatore di portfolio)

L'ultima volta che BABA è sceso del 50% ha prodotto rendimenti CAGR del 38% nei successivi 5 anni.

- 5 volte il tuo investimento in 5 anni

BABA tornerà necessariamente ai suoi multipli storici? Non è necessario per offrire rendimenti eccezionali a lungo termine per chiunque sia a proprio agio con il suo complesso profilo di rischio.

Fondamenti

Punteggio di sicurezza del bilancio: 77% - 4/5- molto sicuro (valutazioni creditizie stabili A+ di S&P, Fitch, Moody's)

Punteggio di affidabilità: 59% - 3/5 - affidabilità media

Punteggio di qualità: 67% - blue chip speculativo

Consenso sulla gestione del rischio a lungo termine: 24° percentile del settore - scarso

S&P Credit Rating: A+ stabile, 0,6% rischio di fallimento a 30 anni

Valore equo medio 2021: $ 245,52

Valore equo medio 2022: $ 296,29

Valore equo a termine a 12 mesi: $ 288,48

Prezzo attuale: $ 160,86

Sconto sul valore equo/margine di sicurezza: 44,24%

Valutazione DK: potenziale acquisto molto forte

Potenziale buon prezzo di acquisto (margine di sicurezza 25%): $ 216,36

| Strategia di investimento | Prodotto | Crescita del consenso LT | Potenziale di rendimento totale di consenso LT | Rendimento atteso corretto per il rischio a lungo termine | Inflazione a lungo termine e rendimenti attesi aggiustati per il rischio |

| Ad alto rendimento | 2,8% | 11,2% | 14,0% | 9,8% | 7,6% |

| Valore | 2,1% | 11,9% | 14,0% | 9,8% | 7,6% |

| Alibaba | 0,0% | 13,8% | 13,8% | 9,7% | 7,4% |

| Alto rendimento + crescita | 1,7% | 11,0% | 12,7% | 8,9% | 6,6% |

| Midstream sicuro | 6,1% | 6,2% | 12,3% | 8,6% | 6,4% |

| Tecnologia cinese | 0,3% | 12,0% | 12,3% | 8,6% | 6,4% |

| Sicuro Midstream + Crescita | 3,3% | 8,5% | 11,8% | 8,3% | 6,0% |

| Nasdaq (Crescita) | 0,7% | 10,9% | 11,6% | 8,1% | 5,9% |

| Aristocratici del dividendo | 2,3% | 8,9% | 11,2% | 7,9% | 5,6% |

| REIT + Crescita | 1,8% | 8,9% | 10,6% | 7,4% | 5,2% |

| S&P 500 | 1,4% | 8,5% | 9,9% | 7,0% | 4,7% |

| REIT | 3,0% | 6,9% | 9,9% | 6,9% | 4,7% |

| Portafoglio pensionistico 60/40 | 1,9% | 5,1% | 7,0% | 4,9% | 2,7% |

| Tesoro USA a 10 anni | 1,52% | 0,0% | 1,5% | 1,5% | -0,7% |

(Fonte: Morningstar, FactSet Research, Ycharts)

Nonostante sia il più grande gigante tecnologico cinese, gli analisti pensano che BABA supererà i suoi concorrenti e fornirà un'inflazione e un rendimento atteso corretto per il rischio che sono significativamente migliori del Nasdaq nel lungo termine.

Ma sono passati decenni e, a breve termine, l'eccezionale margine di sicurezza di BABA crea il potenziale per

BABA Consensus 2023 Potenziale di ritorno

(Fonte: FAST Graphs, FactSet Research)

Anche quando cresce solo al 14%, BABA è storicamente valutato con guadagni di 26X, il che significa che gli obiettivi di prezzo a 12 mesi degli analisti del 55% potrebbero essere giustificati dai suoi fondamentali.

BABA Consensus 2026 Potenziale di ritorno

(Fonte: FAST Graphs, FactSet Research)

BABA cresce come previsto e torna ai 26 PE che centinaia di milioni di investitori hanno pagato per BABA che cresce di circa il 14% potrebbe più che triplicare il tuo investimento nei prossimi cinque anni.

Si tratta di circa 10 volte il potenziale di rendimento del consenso del mercato.

BABA è più rischioso del mercato? Forse il suo profilo di rischio lo è. È 10 volte più rischioso? Direi di no, e 61 analisti, sette agenzie di rating e il mercato obbligazionario sono tutti d'accordo con me (così come Charlie Munger).

Punteggio decisione investimento BABA

| Ticker | baba | Valutazione di qualità DK | 10 | 67% | Grado d'investimento | A+ |

| Settore | A discrezione del consumatore | Sicurezza | 4 | 77% | Punteggio di investimento | 100% |

| Industria | Vendita al dettaglio su Internet e marketing diretto | affidabilità | 3 | 59% | Rendimento del dividendo a 5 anni | 0,00% |

| Sottosettore | Vendita al dettaglio su Internet e marketing diretto | Modello di business | 3 | Rendimento atteso rettificato per il rischio di 5+ anni di oggi | 17,29% | |

| Blue-Chip, Phoenix, Speculativo | ||||||

| Obiettivo | punteggi | Scala | Interpretazione | |||

| Valutazione | 4 | Acquisto forte | lo sconto del 44,30% di baba sul valore equo gli conferisce un punteggio di 4 su 4 per la tempestività della valutazione | |||

| Conservazione del capitale | 7 | Eccellente | il rating di credito di baba di A+ implica una probabilità dello 0,60% di rischio di fallimento e gli fa guadagnare un punteggio di 7 su 7 per la conservazione del capitale | |||

| Ritorno del capitale | N / A | N / A | N / A | |||

| Ritorno sul capitale | 10 | Eccezionale | il 17,29% di baba contro il 2,54% del rendimento atteso aggiustato per il rischio (RAER) di S&P a 5 anni gli fa guadagnare un punteggio di ritorno sul capitale di 10 su 10 | |||

| Punteggio totale | 21 | Punteggio massimo di 21 | Punteggio di S&P | |||

| Punteggio di investimento | 100% | Eccezionale | 73/100 = C (media di mercato) | |||

| Grado di lettera di investimento | A+ | |||||

(Fonte: Strumento di decisione sugli investimenti automatizzato DK)

Per chiunque sia a proprio agio con il suo profilo di rischio, Alibaba è il più vicino a un perfetto affare speculativo per una crescita del valore profondo come esiste a Wall Street.

Conclusione: le stime degli analisti sono spesso sbagliate, ma queste tre blue chip potrebbero effettivamente aumentare del 50+% nei prossimi 12 mesi

Per quanto tempo il mercato può mantenere la fusione? Chissà, non sono un timer di mercato, solo uno scienziato finanziario disciplinato.

Di solito non mi preoccupo di obiettivi di prezzo a 12 mesi perché sono stime istruite che spesso si rivelano esilaranti errate.

Ma nel caso di Medifast, British American e Alibaba, l'estremo rialzo di Wall Street è ben giustificato.

Nell'odierno mercato sopravvalutato del 30%, queste rappresentano infatti alcune delle migliori opportunità per rendimenti a breve termine strabilianti. Ma, cosa ancora più importante, all'interno di un portafoglio diversificato e prudentemente gestito dal rischio, potrebbero potenzialmente triplicare nei prossimi cinque anni, offrendo rendimenti di consenso 10 volte superiori a quelli dell'S&P 500.

In un mercato in cui tutti sembrano essere fortunati e si sentono un genio del mercato azionario, MED, BTI e BABA rappresentano modi ragionevoli e prudenti per fare fortuna a Wall Street.

Non solo per i prossimi mesi, o anche per il prossimo anno, ma potenzialmente per i decenni a venire.

Commenti